Par Anthony Grocelle, notaire associé au sein de l’étude parisienne Bremens Notaires

Le constat est sans appel : 82 %[1] des chefs d’entreprises ne connaissent pas le dispositif Dutreil, régime fiscal de faveur existant depuis 20 ans qui facilite pourtant très fortement la transmission des entreprises familiales.

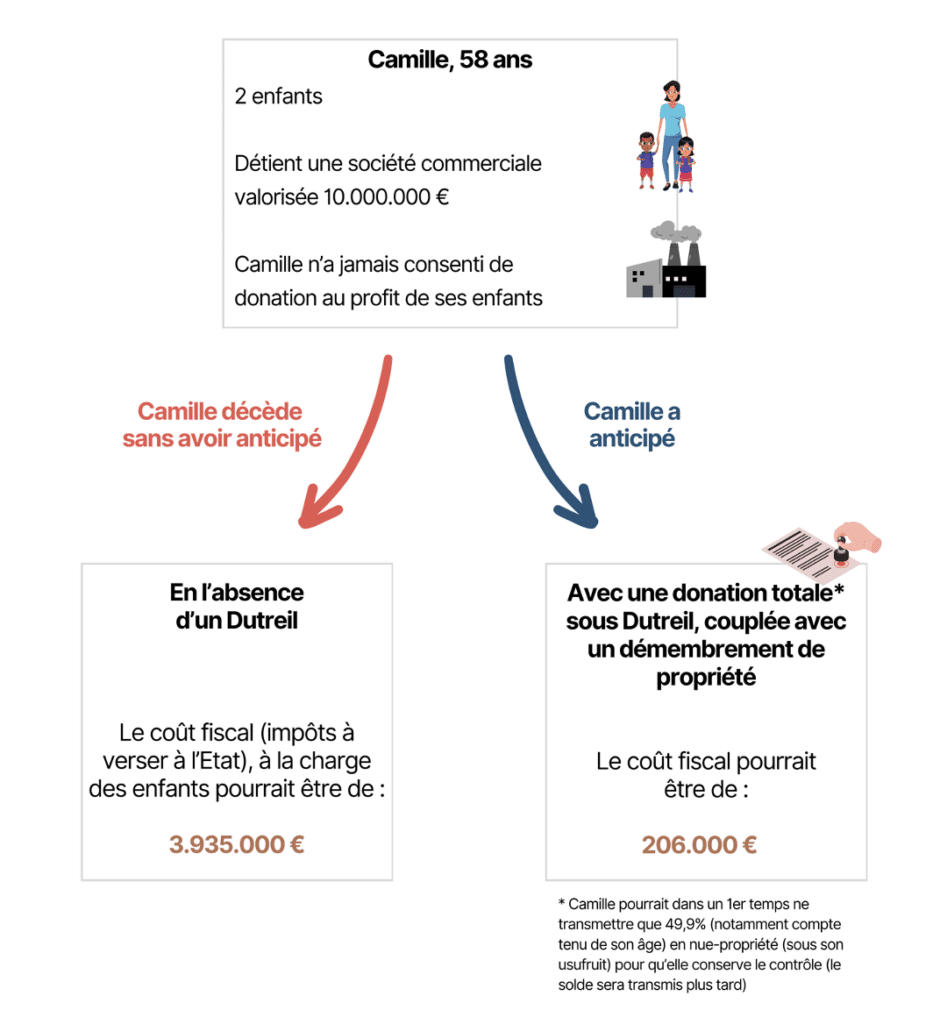

Un exemple rapide permet d’en percevoir l’utilité et la puissance :

| Quelques conseils au moment de la donation pour payer les droits dus à l’Etat (206.000 €) Dans le cadre d’une donation, si les droits sont en principe à la charge des donataires (ici des enfants), une réponse ministérielle de 1975 permet au donateur de les régler à leur place sans que ce règlement ne soit considéré comme une donation complémentaire (c’est donc un « avantage » fiscal complémentaire, accessible uniquement en anticipant les choses). En outre, le paiement des droits peut sous certaines conditions être différé pendant 5 ans et, à l’expiration de ce délai, être fractionné sur 10 ans. Une distribution de dividendes par la société au profit de Camille pourrait être envisagée si ce dernier ne disposait pas des sommes nécessaires au paiement des droits, considérablement réduits. |

Cet exemple démontre que sans le dispositif Dutreil, il est à craindre que la vente de l’entreprise familiale soit nécessaire pour payer la charge fiscale de la transmission au décès, alors qu’avec ce dispositif, cette entreprise peut être transmise à coût fiscal réduit, et ainsi rester familiale.

Le maintien du caractère familial d’une entreprise n‘a pas qu’un intérêt patrimonial de transmission.

En effet, il est régulièrement mis en avant que les entreprises familiales, qui demeurent le plus gros employeur de France[2], génèrent souvent des performances supérieures à celles des entreprises non-familiales, et semblent également plus résilientes que ces dernières (comme cela a pu être constaté pendant la pandémie). Elles privilégient en effet la stabilité du capital humain (salariés) et le moindre endettement, le tout avec une vision long-terme (elles n’ont pas pour objectif de revendre rapidement leur participation afin de disposer de leurs plus-values).

L’entreprise familiale est définie comme une entreprise dont la majeure partie de son capital se trouve entre les mains d’une ou plusieurs familles. Il peut s’agir de PME, mais également (et surtout) d’entreprises de taille intermédiaires (ETI), comptant entre 250 et 4.999 salariés, voire parfois davantage. Ces entreprises sont souvent détenues par des holdings dont la gouvernance est familiale.

Il existe 3 principales conditions à respecter pour bénéficier du Dutreil :

• La société couverte par les engagements Dutreil doit exercer une activité opérationnelle (industrielle, commerciale, artisanale, agricole ou libérale) ou être une société holding animatrice de son Groupe.

• Les titres de cette société doivent être conservés pendant une certaine durée.

Phase 1 (2 ans) : un engagement collectif de conservation des titres (ECCT) de la société doit être conclu par le donateur (pour lui et ses ayants causes), avec d’autres associés pour une durée de 2 années. Cet engagement doit porter sur un seuil minimum de titres (pour les sociétés non-cotées, il doit porter sur au moins 17% des droits financiers et 34% des droits de vote).

Phase 2 (4 ans) : un engagement individuel de conservation des titres (EICT) doit être pris par chacun des donataires, pour une durée de 4 années. Cet EICT cours à compter de la fin de l’ECCT.

En d’autres termes, ces titres ne doivent pas être cédés, pendant la phase 1 et 2 (sauf exception).

Pour « gagner du temps » (2 ans), la phase 1 peut être réalisée par anticipation (avant la donation).

- Une fonction de direction doit être exercée par l’un des membres de l’ECCT et/ou l’un des bénéficiaires de la donation, pendant la phase 1 (ECCT) et pendant une durée de 3 ans à compter de la donation.

Le régime Dutreil est détaillé à l’Article 787 B du CGI et au Bulletin Officiel des Impôts (BOI-ENR-DMTG-10-20-40).

Une transmission d’entreprise n’est pas que la résultante d’un choix fiscal et sa réussite passe par la transmission des valeurs de l’entreprise, de son histoire, de ses atouts/faiblesses, par le maintien d’une cohésion familiale, par la formation de la génération suivante, etc.

Chaque transmission comprenant ses propres singularités, il est fortement conseillé préalablement de :

• Réaliser un audit du patrimoine professionnel et personnel du chef d’entreprise.

• Déterminer précisément les objectifs du chef d’entreprise (se prémunir contre une incapacité/un décès prématuré, transmettre progressivement son patrimoine, protéger son conjoint, etc).

• Adapter les règles de gouvernance familiale dans la durée (avec l’établissement éventuellement d’un pacte familial d’associés et même d’un comité familial).

• Mettre en place une stratégie de transmission sur mesure.

Un notaire, un expert-comptable, un avocat, un conseiller en gestion de patrimoine, un accompagnateur en gouvernance d’entreprise, un évaluateur peuvent, de concert, apporter tous les conseils nécessaires à cette fin. En effet, le régime du Dutreil est complexe et nécessite une vision transversale (droit fiscal, droit de la famille, droit des sociétés, analyse financière, gouvernance d’entreprises).

Pour conclure, en France le taux de transmission d’une entreprise familiale dans le cercle familial (et non à des tiers) est très faible, de l’ordre de 17%, contre 65% en Allemagne et 76% en Italie[3]. Ce phénomène concerne surtout les entreprises moyennes et les ETI.

Ce faible taux est dû à de nombreux facteurs : contraintes affectives et financières pouvant peser sur les épaules du repreneur, complexité de la fiscalité française, méconnaissance de certains régimes fiscaux favorables, etc.

Ce faible taux de transmission est d’autant plus étonnant que de très nombreuses entreprises sont en raison de l’âge avancé de leur dirigeant en situation de transmission potentielle[4].

N’oublions donc pas le régime Dutreil !

Anthony Grocelle, notaire associé au sein de l’étude parisienne Bremens Notaires

[1] Sondage CCI France – Opinion Way de septembre 2022

[2] « Entreprises familiales : les grandes oubliées de l’économie française ? » Entreprendre du 28/02/2020

[3] « Cession d’entreprises : pensez à anticiper, Les Echos Entrepreneurs », Johan Gaulin du 08/08/2022

[4] « L’âge élevé des dirigeants de PME se traduit par un potentiel important de transmissions d’entreprises », Insee 12/05/2022, Luc Naegele, Béatrice Neiter