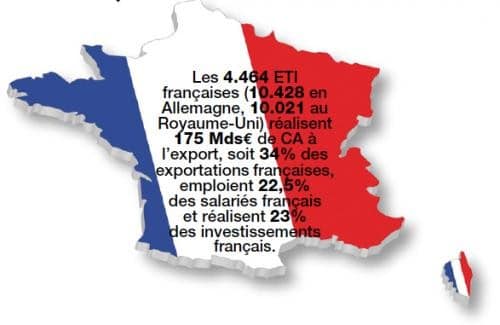

La France compte deux fois moins d’ETI (Entreprises de taille intermédiaire) que l’Allemagne. L’accumulation de contraintes qui, additionnées, sont dévastatrices, empêche nos ETI de se développer. Comment remédier à cette «désaffection» ?

Avec 12,6% du PIB, la part du secteur industriel de la France reste l’un des plus faibles de l’Europe à 14.

Certes, tous les pays ont subi une désindustrialisation entre 2000 et 2010, mais la France est dans le peloton de tête, avec -5,1%, alors que nos voisins font nettement mieux : 23,7% pour l’Allemagne, 15,7% pour le Royaume-Uni et même 16,6% pour la Belgique !

Et cela se répercute sur l’emploi puisque si les ETI montrent, contrairement aux grandes entreprises, une certaine résilience avec 90.000 emplois créés entre 2009 et 2014. Deux chapitres se distinguent pour expliquer le «désamour» entre la France et ses ETI. Le premier tient à la compétitivité – coût du travail et fiscalité – qui aboutissent dans un calcul proforma, à un rapport entre prélèvements et résultats avant prélèvements de 66% pour la France, 44% pour l’Allemagne et 32% pour le Royaume-Uni. Le second tient à la difficulté des rapports sociaux, les complications administratives et l’attitude des syndicats, qui expliquent une partie du manque de compétitivité hors coût et au moral en berne des dirigeants.

Prélèvements obligatoires, des différences édifiantes

L’ETI A est une entreprise familiale traditionnelle monoproduit, tournée vers l’international, florissante, qui compte 300 personnes dans l’établissement principal français, 1 établissement secondaire de 70 personnes dans un autre département, et 2 filiales, l’une au Royaume- Uni avec 170 personnes, l’autre en Allemagne avec 50 personnes.

Dans le tableau des comptes de résultat de l’ETI A, la première évidence qui s’impose est celle de l’énorme différence des prélèvements existant entre les pays, au niveau de la production, qu’il s’agisse des charges patronales sur salaires ou des taxes sur la production, par opposition à l’impôt sur les sociétés (IS).

Les charges allemandes représentent la moitié et les charges anglaises le tiers de ce qu’elles sont en France. Cela sans prendre en compte la taxe d’apprentissage, les coûts de la formation professionnelle et de l’effort de construction, qui sont assis sur la masse salariale et non sur le salaire individuel, et comptabilisés dans les taxes.

Le forfait social

(payé par l’employeur sur la participation et l’intéressement) est quant à lui bien intégré dans les charges patronales (4% en 2012, 20% en 2014). Le montant du forfait social, s’il avait été perçu au taux actuel, aurait atteint 118.000 € , au lieu de 23.600 € de notre exemple.

Des taxes sur la production conséquentes !

Les différences sont encore plus radicales concernant les taxes sur la production, quasiment nulles en Allemagne et au Royaume-Uni et s’élevant à 925.000 € en France, soit 19% du résultat avant impôt.

Ces taxes, qui sont en France d’une multiplicité considérable et d’ailleurs non chiffrées dans les documents budgétaires, comprennent en particulier la Contribution économique territoriale (CET) avec ses 2 composantes, la Cotisation sur la valeur ajoutée (CVAE) et la Cotisation foncière des entreprises (CFE), remplaçante de la taxe professionnelle, la taxe d’apprentissage et les contributions pour la formation professionnelle et l’effort de construction (ces trois dernières pour 2,83% de la masse salariale).

Au total, les prélèvements obligatoires au niveau de la production ont atteint

66% en France en 2012, contre 44% en Allemagne et 32% au Royaume-Uni

. Les prélèvements plus importants au niveau de la production se traduisent par un résultat taxable à l’IS inférieur. Cet IS devrait donc être très supérieur en Allemagne et au Royaume-Uni. Or, il ne l’est toutefois que très marginalement, car les taux d’IS de ces deux pays sont très inférieurs : respectivement 29 et 23% contre 38% en France.

Tous prélèvements confondus, le résultat financier est sans appel : 3,030 M€ en France, 5,084 M€ en Allemagne et 6,441 M€ au Royaume-Uni.

L’importance des coûts fixes

L’importance des prélèvements au niveau de la production est une spécificité française. Elle est déplorable, car elle rend la plus grande partie de ces prélèvements obligatoires indépendants des résultats que peut attendre le chef d’entreprise pendant un exercice donné et lui ôte donc sa marge de manoeuvre pour prévenir des difficultés. Cela tient à l’importance des charges patronales d’une part et d’autre part à celle de la CET.

Deux défauts que n’ont aucune des législations fiscales allemande et anglaise, dont les prélèvements fixes sont sans aucune mesure avec ceux en vigueur en France. La première parce que les charges patronales sont la moitié de ce qu’elles sont en France et aussi parce que, s’il existe bien une taxe qui correspond à la CET (la Gewerbesteuer), elle est calculée comme l’IS : sur les résultats et non sur des assiettes fixes comme en France.

Quant à la fiscalité anglaise sur les entreprises, elle est très faible à tous les niveaux et axée sur la taxation des résultats. Le gouvernement a coutume de reprocher aux entreprises françaises leur frilosité, notamment en matière d’embauche et s’illusionne sur les effets des différents «pactes» favorables aux entreprises. Mais on n’entend guère parler de l’importance des prélèvements fixes, qui ont évidemment leur part dans cette prétendue frilosité.

Salaires et coût du travail

Au vu des chiffres de notre exemple, une remarque s’impose : les salaires bruts sont quasiment identiques, en moyenne, dans les 3 pays. Ce résultat est surprenant dans la mesure où les statistiques macroéconomiques concluent généralement que, afin de compenser l’effet défavorable du surcoût des charges patronales françaises, ces salaires bruts sont nettement inférieurs en France à ce qu’ils sont dans la plupart des pays de l’Europe du Nord.

Comme le montre le schéma «Salaires et coût du travail», des différences sont considérables et mettent en lumière le déficit de compétitivité de l’entreprise française à salaire brut égal, ou alternativement la perte de salaire brut que supporterait le salarié français à coût du travail égal.

Est aussi mis en lumière le différentiel de charges patronales pour les hauts salaires, conséquence du modèle français qui favorise particulièrement l’entreprise qui embauche des salariés aux alentours du Smic (au Royaume-Uni, ce sont les salariés, au contraire de la France, qui bénéficient d’une exonération totale de cotisations sur les bas salaires jusqu’à 8.000 livres).

On en connaît les raisons : la hauteur exceptionnelle du Smic français et la volonté du gouvernement de privilégier l’emploi, en partant de l’hypothèse, défendue par certains économistes comme Pierre Cahuc et Gilbert Cette, qu’une baisse des charges est beaucoup plus efficace au niveau du Smic, car elle crée l’employabilité, qu’au niveau des salaires supérieurs, où cette baisse se traduit fréquemment en hausse du salaire brut.

C’est un parti pris tout à fait contestable si l’on se place du point de vue du développement des entreprises, qui ont besoin de salariés spécialisés et performants dont la rémunération est nécessairement élevée. Le choix de privilégier la lutte contre le chômage au niveau des bas salaires est peut-être favorable pour l’emploi, mais il pénalise considérablement le coût du travail comme on le voit dans le cas de l’entreprise étudiée.

Ainsi, les salaires bruts français se situent en moyenne autour de 30.000 € par salarié. À ce niveau, les allègements sur les bas salaires ne sont plus disponibles depuis long temps et si le Crédit d’impôt pour la compétitivité et l’emploi (CICE) s’applique jusqu’à 43.400 € annuels environ, l’entreprise n’en bénéficie pas pour les salaires supérieurs.

Les nouveaux allègements applicables à partir de 2015 et particulièrement le «zéro charges» vont encore augmenter les écarts de coût du travail entre hauts et bas salaires, avec le résultat mentionné ci-dessus. Pour les hauts salaires particulièrement, l’alignement des rémunérations brutes entre les 3 pays se révèle finalement être une des causes importantes des écarts de résultats et de compétitivité au détriment de la France.

Quelles réformes urgentes ?

1. Le modèle social français est extrême. Il est d’abord extrêmement coûteux. Par ailleurs, il repose essentiellement sur la taxation du travail par rapport à l’impôt, et surtout à l’IR (que seuls 46% des ménages français acquittent maintenant). Enfin, cette taxation est marquée par une forte prépondérance des prélèvements patronaux (deux tiers en France contre la moitié en Allemagne).

Cela nécessite des réformes de fond comme :

– fixer un objectif d’un maximum de 30% du PIB en dépenses de protection sociale (34% actuellement) : assurer au moins une vraie stabilité en volume des prestations sociales en procédant à des arbitrages si nécessaire de façon à ne pas augmenter la masse globale ;

– tendre vers l’égalité entre cotisations sociales patronales et salariales ;

– supprimer les charges reposant sur la masse salariale et n’ayant qu’un pur caractère fiscal (forfait social, participation à l’effort de construction…) ;

– augmenter la prise en charge par la fiscalité des prestations qui relèvent de la solidarité.

2. Basculer les taxes sur la production sur l’IS : il est nécessaire de diminuer la part des prélèvements fixes par rapport à ceux qui sont assis sur les résultats, notamment en ce qui concerne les taxes locales, en se rapprochant du système retenu pour la Gewerbesteuer allemande.

3. Remettre en cause la progressivité excessive des cotisations sociales patronales (en dessous de 1,6 Smic : 13% de cotisation, au-dessus de 1,6 mic : 43%).

4. Régler le sérieux problème du dialogue social. Les syndicats ont notamment un rôle qui n’est pas en rapport avec leur représentativité (environ 2% dans le secteur privé).

D’où les propositions suivantes :

– supprimer le monopole syndical de désignation des candidats au premier tour des élections des délégués du personnel et du comité d’entreprise, et ce, au moins pour les entreprises en dessous d’un seuil de 1.000 salariés ;

– remédier au formalisme excessif du fonctionnement des IRP (Instances représentatives du personnel) ainsi qu’aux incriminations indéterminées du délit d’entrave, indépendamment de la suppression de la sanction d’emprisonnement ;

– supprimer les doublons entre les IRP.

5. Remédier à la pénurie de maind’oeuvre , criante dans certains secteurs comme celui des salariés manipulant les machines-outils.